Stablecoins sind eine Anlageklasse, die in letzter Zeit deutlich beliebter geworden ist. Allein 2021 hat sich die Marktkapitalisierung mehr als vervierfacht und liegt inzwischen bei über 100 Milliarden US-Dollar. Die Beliebtheit der Stablecoins rührt daher, dass ihre Volatilität im Vergleich zu Kryptowährungen wie dem Bitcoin oder Ether viel geringer ist.

Erreicht wird dies durch die Kopplung der Coins an Reservewerte. Diese können US-Dollar, Edelmetalle, aber auch andere Kryptowährungen sein. Um den Wert nahe einem Dollar zu halten, gibt es verschiedene Konzepte.

Für viele Besitzer der Stablecoins ist die relative Wertbeständigkeit das wichtigste Argument für die Anschaffung dieser Assets. Wie diese Anlageklasse aber funktioniert, ist vielen nicht klar. Die Beschreibungen der Anbieter sind meist so kompliziert verfasst, dass normale Anleger den Algorithmus nur schwer nachvollziehen können.

Um die Wertstabilität haben sich bisher drei verschiedene Modelle bewährt. Es gibt aber auch ein viertes und interessantes fünftes. Es geht darum, die bei Kryptowährungen noch nicht vorhandene Wertstabilität zu garantieren. Dabei sollen gleichzeitig die Vorzüge einer digitalen Währung genutzt werden.

In der Praxis können Stablecoins für Dich bei einer starken Korrektur oder Gewinnmitnahme relevant werden, ohne dabei zwingend ins "alte Bankensystem" zurückkehren zu müssen. Auch kann mit Stablecoins nicht zu verachtendes passives Einkommen durch z.B. Verzinsung / Liquidity Mining erreicht werden.

Die wohl wichtigste Eigenschaft haben wir aber noch nicht angesprochen. Wenn Du die richtigen Stablecoins verwendest, welche dezentral und zensurresistent sind und Du diese non-custodial verwaltest, dann können sie Dich vor außer Kontrolle geratene Staaten und Institutionen schützen.

Aktuell können wir erschreckende Entwicklungen vor unseren Augen in Kanada beobachten. Ohne hierbei den Protest der Lastwagenfahrer zu bewerten.

Kanada hat jeden einzelnen Finanzdienstleister - von Banken über Kreditkartenunternehmen bis hin zu Investmentfirmen, Crowdfunding-Plattformen, Kryptounternehmen und Versicherungsgesellschaften - aufgefordert,:

- Konten einzufrieren

- von jedem, der die Proteste direkt oder "indirekt" unterstützt.

Indirekt ist dabei nicht wirklich definiert. Es könnte auch die Familie einer protestierenden Person sein, welche diese unterstützt damit sie sich Essen kaufen kann. Es könnte aber auch die Großmutter sein, die 15 CAD per Crowdfunding gespendet hat.

Sprich, es kann nun willkürlich zensiert und eingefroren werden. Menschen komplett vom Finanzsystem abgeschnitten werden.

Eines sollten wir hier festhalten:

"Du hast keine Freiheit, wenn Du nicht die Freiheit hast Finanztransaktionen tätigen zu können."

Fast alles kostet Geld, auch der Protest für seine eigenen Rechte.

Es sind die feuchtesten Träume eines jeden Diktators, Menschen vom Finanzsystem abschneiden zu können! Durch die Abschaffung von Bargeld und Einführung von staatlich verwalteten CBDCs (Central Bank Digital Currency) wird dies Realität.

Wir sollten nicht vergessen, dass seit Jahrhunderten Geld fast ausschließlich non-custodial (nicht-treuhändisch) von den Menschen verwaltet wurde. Barter, Edelmetalle, Bargeld, etc sind alle non-custodial.

Und das war immer gut. Nur jetzt, wenige Dekaden des vorherrschenden digitalen Systems, soll uns weisgemacht werden, dass non-custodial bzw. self-custodial Finanzinstrumente schlecht sind.

Das solche Schritte in westlichen "Demokratien" bereits heute unternommen werden, hätte sich kaum einer vorstellen können. Und dennoch wirst Du noch immer Menschen hören die behaupten, dass so etwas bei und nicht passieren wird..

Custodial financial services allow governments to freeze accounts first, and then sort out who is guilty or innocent later.

— Lyn Alden (@LynAldenContact) February 19, 2022

Self-custodial financial services force governments to actually charge people with a crime before they can use pressure to freeze their accounts.

Bereits vor Jahren habe ich die Auffassung vertreten, dass während eines Umbruchs / Krise häufig nicht die westlichen Industriestaaten und angeblichen Demokratien die sichersten Orte sein werden.

Es sind viel eher die Entwicklungsländer und Dritte Welt Staaten, welche ein freieres Leben ermöglichen. Viele dieser Länder haben einfach nicht die technologische Infrastruktur und häufig auch eine andere Lebensmentalität und somit nicht die Mittel alles umzusetzen. Natürlich wird es auf beiden Seiten Ausnahmen geben.

Gepaart mit den richtigen Strategien der Flaggentheorie, relative Ortsgebundenheit und ortsunabhängiges Einkommen, kann man seine Souveränität bestmöglich wahren und durch die harten Zeiten manövrieren.

Bitcoin und viele Kryptowährungen bieten uns bereits heute ein paralleles Finanzsystem. Richtig angewendet ist es zensurresistent und ermöglicht uns die Freiheit Finanztransaktionen ohne Einschränkungen tätigen zu können. Auch ein ortsunabhängiges Einkommen wird ermöglicht.

Was bedeutet non-custodial / self-custodial?

Bevor wir in die Welt der Stablecoins eintauchen möchte ich Dir einen wichtigen Hinweis geben.

Selbst wenn man dezentrale und zensurresistente Stablecoins hält, bedeutet das noch lange nicht, dass das eigene Vermögen nicht eingefroren werden kann.

Wer Stablecoins treuhänderisch (custodial) von Dritten verwalten lässt, riskiert das seine Vermögenswerte eingefroren und enteignet werden.

Mit Dritten sind hier Kryptobörsen und andere zentralisierte Verwahrdienste gemeint.

Nur wer seine Coins selber verwaltet (self-custodial / non-custodial) erfährt wahre Zensurresistenz und Sicherheit des eigenen Vermögens.

Die sichersten Formen der Selbstverwaltung von Kryptowährungen sind "Paper Wallets" und Hardware Wallets wie der Ledger Nano S.

Bitte lese Dir für mehr Informationen unseren Artikel "4 wichtige Schritte, Deine Bitcoins sicher aufzubewahren" durch.

Weiterführender Inhalt für GoodbyeMatrix Club Mitglieder

Auf dieses Video und viel mehr hast Du Zugriff als GoodbyeMatrix Club Mitglied.

Du möchtest mit Deinen Kryptowerten passive Zinsen erwirtschaften aber nicht auf zentralisierte Anbieter angewiesen sein? In diesem Video, aufgenommen auf meinem Seminar in 2020, erkläre ich wie Du durch dezentrale Kreditprotokolle Zinsen erwirtschaften kannst, ohne das Du von zentrale Entitäten abhängig bist oder KYC Prozesse durchlaufen musst. Im zweiten Video gehe ich auf Alternativen zum klassischen Bankkonto ein, wie man dadurch seinen Zugriffsschutz erhöht und auch noch Zinsen erwirtschaften kann.

Du bist bereits Clubmitglied?

Hier kannst Du Dich einloggen >>

1. Voll besicherte Stablecoins

Die Reservebank kennen wir auch aus der Welt der FIAT-Währungen. Früher war beispielsweise jeder Dollar mit dem entsprechenden Goldwert gesichert. Das war die Zeit, als Notenbankgeld noch ein sicherer Schuldtitel war.

Heute arbeiten nach diesem Prinzip die Geschäftsbanken. Wer einen Kredit haben möchte, muss der dem Finanzinstitut eine Sicherheit anbieten. Damit sichert es sich ab, wenn der Kreditnehmer in Schwierigkeiten gerät, seine Verbindlichkeiten zu tilgen.

Heute wird das ursprüngliche Modell von den Protokollen einiger Stablecoins verwendet. Es ist eigentlich ziemlich einfach. Es gibt Vermögenswerte und Verbindlichkeiten, die sich idealerweise die Waage halten.

Auf der einen Seite befinden sich die hinterlegten Werte. Das sind die echten Dollar-Noten. Sie sind das Barvermögen, das als Reserve gehalten wird. Auf der anderen Seite liegen die Verbindlichkeiten, beispielsweise digitale Dollar (z.B. USDT / BUSD / USDC). Die Token sind in diesem Fall also Schuldscheine.

Sie stellen Ansprüche gegen die Vermögensseite dar, weshalb immer ausreichend FIAT-Dollar vorhanden sein müssen. Für jeden digitalen Wert muss ein „echter“ Schein oder anderer Vermögenswert vorhanden sein. Also für einen Tether ein Dollar. Das Prinzip ist ziemlich einfach.

In der Praxis könnte man sich also folgendes Szenario vorstellen:

Ein Nutzer tauscht Notenbankgeld in Stablecoins um. Die Geldscheine bleiben als Reserve bei der „Bank“ bzw. dem ausgebenden Unternehmen des Stablecoins. Kommt der Nutzer zurück und will seinen Token wieder in FIAT-Geld tauchen, erhält er den Wert ausgezahlt. Das Protokoll schuldet nun keinen Vermögenswert mehr.

Der Coin / Token, also der Schuldtitel, wird daher zerstört und so bleibt das Verhältnis zwischen den verwalteten Banknoten und ausgegebenen digitalen Werten 1:1. Auf diese Weise funktionieren Tether, USDC und andere auf FIAT-Währungen basierende Stablecoins.

So funktioniert Tether

Die Eigentümer der Tether Ltd. besitzen das Eigenkapital der Bank. Ihr Verdienst ergibt sich aus den Gebühren, welche für die Herausgabe von Coins und die Rücknahme erhoben werden. Das Protokoll sieht vor, dass ein Tether immer möglichst nahe einem US-Dollar entspricht.

Arbitrageure sorgen dafür, dass die Bindung (Peg) erhalten bleibt. Dieses Modell ist zentralisiert. Wer Geld einzahlt, muss ein gewisses Vertrauen besitzen, dass das Unternehmen ausreichend Vermögen für die Auszahlung der Token besitzt.

Gerade bei Tether gab es in der Vergangenheit viele kritische Hinterfragungen. Wir selber nutzen den Stablecoin Tether (USDT) aus diesen Gründen nicht.

Auch ist es möglich USDT in non-custodial Wallets einzufrieren, da Tether ein zentralisierter Stablecoin ist. Auch der USD Coin (USDC) ist vom selben Problem betroffen. Dementsprechend nicht für unseren Vermögensschutz und Zensurresistenz nutzbar.

2. Überbesicherte Stablecoins mit Kryptowährungen als hinterlegte Sicherheiten

Statt echte Dollars könnten die Vermögenswerte der Reservebank auch aus Kryptowährungen bestehen. Dieses Prinzip wendet beispielsweise Maker DAO an. Der Vorteil ist, dass die Sicherheiten in einem Smart Contract hinterlegt werden und somit für jedermann einsichtlich.

Dadurch entfällt ein Kontrahentenrisiko. Das Protokoll garantiert, dass ausreichend Kryptos für den Stablecoin hinterlegt sind und jeder kann es öffentlich überprüfen.

Doch wie funktioniert ein mit Kryptos gesicherter stabiler Token? Schließlich ist der Wert von Kryptowährungen hoch volatil.

Eine 1:1-Besicherung ist daher keine Option. Die Reservebank würde bei Kursverlusten von Kryptos schnell in Liquiditätsschwierigkeiten kommen. Die Token können nicht mehr bedient werden, es entsteht ein Zahlungsausfall.

Stablecoins, die von anderen auf der Blockchain vorhandenen vertrauenswürdigen Assets gestützt werden, nutzen deshalb eine Übersicherung. Ein zusätzliches "Kryptopolster" dient also als zusätzliche Sicherheit. Das Problem bei diesem Konzept ist, dass die Kapitaleffizienz geringer ist.

So funktioniert MakerDAO & dessen Stablecoin DAI

Für einen $DAI müssen bei MakerDAO also die entsprechenden Vermögenswerte nicht 1:1, sondern ein deutlich höherer Wert (1:1,5) hinterlegt werden.

Das macht das System zwar sicher, aber es hat für den Bezieher eines Stablecoins einen großen Nachteil. Das System bindet mehr Kapital als den Wert der aktuell im Umlauf befindlichen Token.

Ein Beispiel: Wer 100 Dai (Wert: 100 $) leihen möchte, muss dafür Kryptos im Wert von 150 US$ hinterlegen. Wenn der Wert der Sicherheiten durch Kursschwankungen unter 100 US$ fällt, kann der Smart Contract den Kredit automatisch liquidieren.

Wir selber verwenden $DAI und dieser wird nicht zentralisiert verwaltet, sodass ein Einfrieren der Vermögenswerte auf non-custodial Wallets nicht möglich ist. Er eignet sich daher für ein Vorhaben das eigene Vermögen zu schützen und zensurresistent zu sein.

Eine Alternative zum DAI ist MIM (Magic Internet Money). Kritiker von übersicherten Stablecoins mahnen, dass viele Sicherheiten zentralisierte Stablecoins sind, die wiederum ein extra Risiko darstellen, da diese zensiert bzw. verboten werden können.

There are 9.4 billion Dai backed by 18 billion USD worth of collateral

— Rune (@RuneKek) January 5, 2022

Even edge cases like crypto going to 0, Dai holders would be left with at least 0.43 USD, and if all stablecoins were blacklisted Dai holders would get at least 0.54 USD

Diversification keeping you secure pic.twitter.com/9PVLZm5zF9

Aus diesem Tweet vom 5. Januar 2022 ist ersichtlich, dass DAI zum Beispiel mit 37,4% USDC besichert ist und 12,5% WBTC. Beides zentralisierte Stablecoins.

Das alternative Modell von Synthetix

Synthetix verwendet ein modifiziertes System. Hier lassen sich keine verschiedenen Vermögenswerte einzahlen, sondern ausschließlich SNX-Token. Deren Wert ist extrem volatil, weshalb für einen sUSD-Stablecoin eine sechsfache Übersicherung erforderlich ist.

Das Protokoll sieht folgenden Ablauf vor: Ein Nutzer zahlt SNX ein und erhält dafür einen an den US-Dollar gekoppelten sUSD. Alle Einzahlenden sind gleichzeitig Anteilseigner an Synthetix, die einen Anteil an den Handelsgebühren erhalten. Außerdem erhalten sie Staking-rewards.

Beide Stablecoins gelten als stabil, wobei gewisse Schwankungen (depegging) nicht ausgeschlossen werden können. Ein Risiko ist ein zu starker Wertverlust der hinterlegten Kryptowährungen. Eine Lösung wäre eine höhere Übersicherung, wie sie beispielsweise bei SNX zu sehen ist, was aber zu weiterer Kapitalineffizienz führt.

sUSD verwenden wir selber nicht, wegen der extremen Kapitalineffizienz.

3. Algorithmische Stablecoins

Die Idee der Reservebank, bei der jede Banknote mit Gold oder anderen Werten hinterlegt war, hat lange ausgedient. Es erfordert viel Vermögen, das nicht genutzt werden kann. Nicht anders verhält es sich bei Stablecoins, für die teilweise ein Vielfaches nicht nutzbarem Vermögen als Garantie fungiert.

Auch hier schaut die digitale Finanzwelt auf die Welt des physischen Geldes. Schon lange sind Banknoten Schuldscheine, die nicht mit einem Gegenwert besichert sind. Wenn der Staat pleite ist bzw. das Vertrauen in einer Fiatwährung schwindet, ist die Banknote nichts mehr wert.

Zu besichtigen ist das beispielsweise in Argentinien. Auch in westlichen Industriestaaten nimmt der Wert von Banknoten durch steigende Inflation ab. Es gibt, geschichtlich betrachtet, keine Fiatwährung die bisher überlebt hat!

Hinweis: Eine Möglichkeit sich langfristig gegen den Wertverlust von Fiatwährungen wie z.B. Inflation / Enteignung / Zensur zu schützen, sind neben Kryptowährungen auch Edelmetalle. Schaue Dir gerne meinen ausführlichen Vortrag zu dieser Thematik an >>

Trotzdem bietet das aktuelle Zentralbanksystem eine Inspiration für Stablecoins. Das Modell sind algorithmische Stablecoins oder auch das "System der algorithmischen digitalen Zentralbanken".

Der Unterschied zu dem „Reservesystem“ liegt darin, dass die Stablecoins in diesem Modell nicht einlösbar sind. Es gibt auch keine Einleger, wie sie in den vorher besprochenen Varianten existieren. Jede „digitale Zentralbank“ funktioniert ein wenig anders.

Allen Protokollen ist gemein, dass sie über Algorithmen verfügen, die einen stabilen Wert sichern. Die Protokolle greifen ein, wenn der Preise über oder unter der Bindung an einen Referenzwert liegt.

Jetzt fragst Du Dich sicherlich warum Du einen Stablecoin halten solltest, der nur teilweise oder überhaupt nicht gedeckt ist? Eine gute Antwort erhältst Du vom Gründer des $FRAX Stablecoins:

A 🧵 on algorithmic stablecoins & capital efficiency

— Sam Kazemian (¤, ¤) (@samkazemian) April 8, 2021

A lot of algo stablecoin critics continue to feel vindicated when a new project feils.

But skeptics misunderstand nuances in how the space is evolving. Let me tell you why your life will be ruled by algo stables soon 🙃

Wir denken, dass sich genau in diesem Modell der algorithmischen Stablecoins die Zukunft befindet und damit das Dilemma der Kapitaleffizienz und Abhängigkeit von zentralen Entitäten gelöst ist.

Auch schützen diese Modelle dich gegen außer Kontrolle geratene Staaten durch ihre Dezentralität / Sicherheit / Zensurresistenz.

Der Stablecoin FEI

Ein einfaches Modell verwendet FEI. Dabei kauft der Nutzer einen FEI-Token und zahlt dafür Ether im Wert von einem US-Dollar. Im Gegensatz zu den bisher besprochenen Token ist FEI nicht einlösbar, er kann aber auf einem Zweitmarkt (Uniswap) gehandelt werden und so wieder gegen Ether eingelöst werden.

Ein großer Vorteil von FEI ist, dass es keine zentralisierte Reservewerte (USDT, USDC, WBTC) für die Deckung verwendet.

Das Gleichgewicht des FEI zum Dollar verteidigt das Protokoll direkt am Markt. Fällt der Wert unter einen Dollar, sind zu viele Token im Umlauf. Es ist wie am analogen Markt: Ist das Angebot höher als die Nachfrage, sinkt der Preis.

Das Protokoll muss also am Markt intervenieren und überschüssige FEI aufkaufen. Dadurch wird die Bindung zum US-Dollar wieder hergestellt.

Liegt der Wert von FEI über einem Dollar, ist das Angebot an Token niedriger als die Nachfrage. Das Protokoll muss also FEI verkaufen und so dem Markt zusätzliche Token zur Verfügung stellen. So entsteht wieder ein Gleichgewicht zum US-Dollar.

Verwaltet wird das Protokoll durch die Halter von $TRIBE Token. Der Preis des $FEI Tokens ist relativ schnell nach der Einführung unter den Dollarwert gefallen. Es fehlte eine entsprechende Übersicherung, sodass zu wenig Mittel für die Intervention am Markt zur Verfügung stand.

Der $FEI Token pendelt mittlerweile um die Dollarmarke, verliert aber sehr häufig den Peg zu Dollar. Wir selber nutzen FEI nicht.

Du solltest Dir bei auf Algorithmen basierenden Stablecoins genau anschauen, wie das Protokoll die Bindung an den Referenzwert organisiert.

Das Celo-Protokoll

Ebenfalls auf dem Prinzip einer algorithmischen "digitalen Zentralbank" basiert das Celo-Protokoll. Im Unterschied zu FEI haben die Entwickler vorgesorgt und dem Projekt eine bessere Liquidität verschafft. Das Protokoll ist so organisiert, dass immer mindestens eine zweifache Besicherung vorhanden ist.

Fällt die Reserve unter diesen Wert, wird ein Mechanismus zu Rekapitalisierung aktiviert. Das System zieht dann für CELO-Überweisungen Transaktionsgebühren ein. Bisher funktioniert das Modell, denn der Celo-Dollar wahrt die Parität zum US-Dollar.

Dennoch ist der Celo-Dollar nicht so stabil wie andere algorithmische Stablecoins. Wir selber verwenden den Celo-Dollar nicht.

UST

HINWEIS: $UST & $LUNA sind kollabiert und das gesamte Ökosystem zusammengebrochen.

Das Protokoll von Terra gibt den Stablecoin UST heraus. Er wird mit den nativen eigenen Troken LUNA besichert. Ist die Reserve aufgebraucht, handelt Terra wie eine analoge Zentralbank: Es werden je nach Bedarf mehr LUNA kreiert.

Die Frage ist, ob der Markt langfristig einem System vertraut, wenn er seine Liquidität immer weiter aufbläht. Das Modell ist bereits gescheitert und zusammengebrochen.

An dem Beispiel von LUNA und UST wird ersichtlich wie risikoreich algorithmische Stablecoins sind und das jeden Tag mit einem Zusammenbruch gerechnet werden kann.

Das größte Problem ist sicherlich, dass diese Stablecoins keine wirkliche Deckung besitzen und somit hochspekulativ sind.

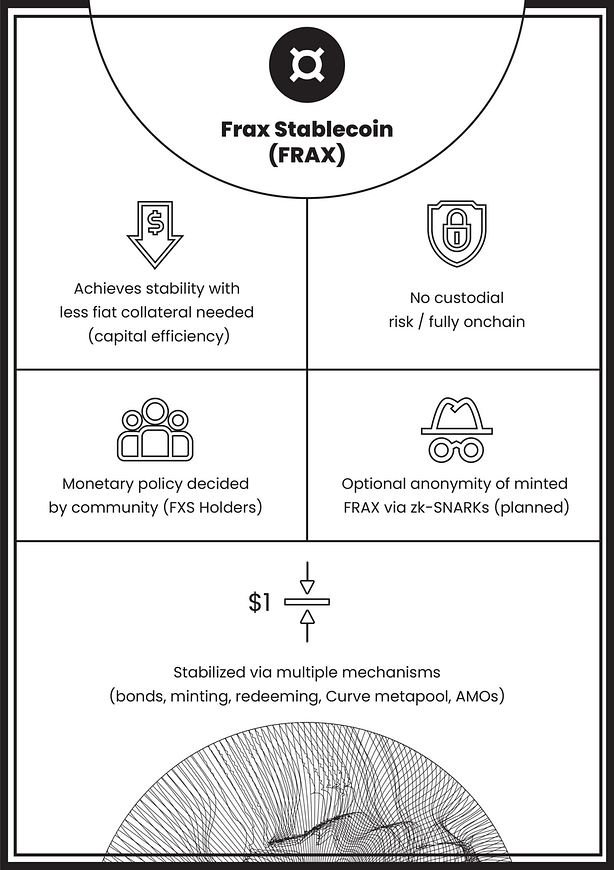

FRAX

Fraktional-Algorithmischer Stablecoin

Der wohl mit interessanteste Algo-Stablecoin ist $FRAX. Dieser ist teilweise durch Sicherheiten gedeckt und wird teilweise algorithmisch stabilisiert. Das bedeutet, dass ein Teil der im Umlauf befindlichen FRAX besichert ist und ein anderer Teil nicht besichert.

Viele Stablecoin-Protokolle nutzen eines der beiden Prinzipien:

Frax nutzt also eine Kombination aus beiden Prinzipien. FRAX wird aktuell durch USDC und FXS (Frax Shares) besichert.

Mit USDC hat es einen zentralisierten Stablecoin als Sicherheit hinterlegt, welcher das Protokoll angreifbar machen könnte, auf der anderen Seite aber für mehr Vertrauen bei den Nutzern sorgt.

In Zukunft können aber weitere Stablecoins als Sicherheiten verwendet werden. Auch volatile Kryptovermögenswerte wie ETH / WBTC sind denkbar. Hierüber wird in "Governance Proposals" der veFXS Halter entschieden.

Das Verhältnis zwischen besichertem und algorithmischem FRAX Umlauf hängt vom Marktpreis des FRAX-Stablecoins ab.

Wenn FRAX über 1 USD gehandelt wird, senkt das Protokoll das Sicherheitenverhältnis (Collateral Ratio), sprich ein größerer Anteil der im Umlauf befindlichen FRAX sind nicht besichert.

Wenn FRAX unter 1 USD gehandelt wird, erhöht das Protokoll das Sicherheitenverhältnis, sprich ein größerer Anteil der im Umlauf befindlichen FRAX sind besichert.

In der Startphase (genesis) ist FRAX zu 100 % besichert, was bedeutet, dass für das Minten (Erschaffen / Schöpfen) von FRAX lediglich Sicherheiten in den Mintingvertrag eingebracht werden müssen.

Während der Fraktional-Phase erfordert das Minten von FRAX die Platzierung des entsprechenden Verhältnisses von Sicherheiten und die Vernichtung (Burn) des Verhältnisses von Frax-Anteilen (FXS).

Wir selber nutzen FRAX als Stablecoin. Dieser ist durch seinen Aufbau zensurresistent wenn er selber von Dir in non-custodial Wallets gehalten wird. Bitte beachte die Risiken, welche mit algorithmischen Stablecoins kommen.

Fazit zu algorithmischen Stablecoins

Gemein ist FEI, Celo und Terra, dass die Stablecoins nicht einlösbar sind. Im Gegensatz zum System der Vollreservebank werden die Token nicht vernichtet, wenn sie in einen physischen US-Dollar zurückgetauscht werden. Die Vermarktung erfolgt am offenen Markt, den die Protokolle mit verschiedenen Lösungen „regulieren“.

Die Protokolle agieren wie Offline-Zentralbanken als Market Maker. Im Gegensatz zur physischen Welt sind Algorithmen jedoch an genaue Regeln gebunden, die in Smart Contracts festgelegt sind. Den Protokollen jeder der drei Varianten steht genau eine Option für die Bindung an einen Referenzwert zur Verfügung: die Liquidität. Unterschiede gibt es beim Ansatz, wie die nötige Reserve geschaffen wird.

FRAX können jederzeit im Gegenwert von genau 1 USD geminted (erschaffen) oder eingelöst (redeem) werden. Auf diese Weise können Arbitrageure die Nachfrage und das Angebot von FRAX auf dem offenen Markt ausgleichen.

Wenn der Marktpreis von FRAX über 1 USD liegt, besteht eine Arbitragemöglichkeit, FRAX-Token zu minten, indem man einen Wert von 1 USD pro FRAX in das System einbringt und die geprägten FRAX für über 1 USD auf dem freien Markt verkauft.

Wenn der Marktpreis von FRAX unter 1 USD liegt, besteht die Möglichkeit, FRAX-Token durch billigen Kauf auf dem freien Markt und Einlösung von FRAX für genau 1 USD Wert aus dem System einzulösen.

Bisher sollte festgestellt werden, dass jeder Stablecoin seine eigenen Risiken trägt und es schwer ist ein 100% Krypto-Native-Asset zu finden. Durch Diversifizierung in verschiedene Stablecoins kann man jedoch einem Vollverlust entgegenkommen und die eigene Handlungsfreiheit / Zensurresistenz aufrechterhalten.

4. Seigniorage Shares – Stablecoins ohne Besicherung

Ganz ohne Reserve und Besicherung kommt diese Form von Stablecoins aus. Das Protokoll sichert die Preisbindung, durch die Regulierung der Ausgabe von Token. Steigt die Nachfrage, steigt auch der Preis. Durch die Schaffung zusätzlicher Coins sinkt der Wert wieder und alles ist im Lot.

Und wenn die Nachfrage sinkt? Tja, dann müsste das Protokoll eigentlich Stablecoins aufkaufen. Aber wie, wenn kein Kapital vorhanden ist?

Solange es ein kontinuierliches Wachstum gibt, funktioniert das System. Und darüber hinaus? Schauen wir uns ein Beispiel an.

Die Funktionsweise von Basis Cash

Basis Cash (BAC) beobachtet permanent den freien Markt. Registriert das Protokoll einen zu hohen Preis, gibt es nicht genug BAC im Markt. Um den Mangel auszugleichen, prägt das System zusätzliche Token, die es an die Inhaber von Basis Share (BAS) verteilt.

Durch das Wachstum der Geldmenge verdienen die Teilhaber also Geld. BAS sind das Eigenkapital des Protokolls. Außerdem sorgt es für einen Impuls, der den BAC zurück zur Parität führen sollte.

Fällt der Stablecoin unter den Wert eines Dollars wird es wie schon beschrieben schwierig. Es sind zu viele BAC auf dem Markt. Das Angebot muss reduziert werden.

Dafür gibt das Protokoll Anteilsscheine aus, die mit BAC bezahlt werden müssen. Die Käufer erhalten für ihre Stablecoins Bonds (BAB).

Die eingenommenen BAC werden nun zerstört. Damit sinkt das Angebot der Token, was zu einem Preisanstieg führt. So wird die Bindung an den US-Dollar wiederhergestellt.

Und wie kommen die Besitzer von Anleihen, also die Gläubiger, wieder zu ihrem Geld? Steigt BAC wieder über einen Dollar, prägt das Protokoll Token und kauft die Anleihen zurück. Die Anteilseigner erhalten nur über das Anleihevolumen hinaus gehende Überschüsse.

Wenn Du mitgerechnet hast, weißt Du, dass es einen Haken gibt. Das beschriebene System funktioniert nur, wenn der Wert öfter über als unter einem Dollar liegt.

Das Problem ist, dass die Zentralbank, also das Protokoll, das geprägte Basis-Cash als Seigniorage (Gewinn) an die Aktionäre auszahlt. Wenn es eine Vertrauenskrise gibt und niemand die Anleihen kauft oder wenn es eine Abwärtsspirale gibt, wird es eng.

Das Protokoll besitzt keine Reserven, um dem Problem zu begegnen. Basis-Cash hat wenig überraschend die Bindung an den US-Dollar verloren. Alternative Ansätze, etwa der Emtpy Set Dollar (ESD) oder der Dynamic Set Dollar (DSD) scheiterten ebenfalls. Der DSD ist Ende Januar gerade mal 0,0073 US-Cent wert.

Fazit:

Seigniorage Shares Stablecoins sind hoch spekulativ und nichts für schwache Nerven. Wir selber nutzen keinen dieser Stablecoins und möchten auch nicht das Versuchskaninchen sein, um zu erfahren bei welchem Projekt dieses Konzept funktionieren wird.

Vom reinen Konzept her sind Seigniorage Shares Stablecoins zensurresistent.

5. Deltaneutraler Stabilitätsmechanismus

Aktuell arbeiten Entwickler an einem neuen Stablecoin namens UXD. Dabei handelt es sich um ein dezentrales Protokoll, das 2020 als Soteria eingeführt und nun in UXD umbenannt wurde. Es ist noch in der Entwicklung, weshalb es aktuell noch keine praktischen Erfahrungen gibt.

UXD ist ein nativer Stablecoin, der an den US-Dollar gekoppelt ist. Die UXD-DAO wird vom Governance-Token UXP gesteuert. Das Protokoll verwendet einen neuartigen Stabilitätsmechanismus.

Er basiert auf unbefristeten Swaps, mit denen eine deltaneutrale On-Chain-Position geschaffen wird. Die Stablecoins werden proportional zum Dollarwert ausgegeben und sind durch diese Position gedeckt. Das Protokoll hält eine Reserve an Kryptowährungen und shortet gleichzeitig den gleichen Vermögenswert über einen Futures-Kontrakt.

Durch das Halten von jeweils des identischen Vermögenswertes ist das System keinen Wertschwankungen des gehaltenen Vermögenswertes ausgesetzt. Dieses Verfahren gilt als deltaneutral. Die Position wird tokenisiert, um einen stabilen Krypto-Dollar zu erstellen.

Das Minten erfolgt durch das Hinterlegen von Sicherheiten in Kryptowährungen in einem Smart Contract. Dieser schafft eine deltaneutrale Position auf einem Solana DEX. Zahlt der Nutzer beispielsweise SOL ein, eröffnet das Protokoll einen Long-Spot-SOL und einen Short-Future-SOL und schafft so eine abgesicherte Position. Deren Wert ist zumindest theoretisch immer stabil zum Dollar.

Nehmen wir an, dass ein Nutzer SOL im Wert von 200 $ einzahlt. Das Protokoll prägt dafür 200 UXD und zahlt diese an den Einzahler aus. Die SOL-Token verwendet das System, um eine deltaneutrale Position auf einem Solana DEX, beispielsweise Mango Markets, zu eröffnen.

Gleichzeitig wird eine SOL-Short-Position eröffnet. So werden Kursschwankungen ausgeglichen und der Wert der Sicherheit beträgt immer genau 200 US$. Zahlt der Nutzer die 200 UXD in den Smart Contract ein, erhält der seine SOL im Wert von 200 US-Dollar zurück.

Soweit die heile Welt. Der DeFi-Markt ist jedoch ein wenig komplizierter. Es gibt mehrere Märkte oder Börsen und damit auch mehrere Preise für ein und denselben Coin. Der Grund ist denkbar einfach: Jeder Markt hat seine separaten Orderbücher.

Dadurch schwanken die Kurse einer Kryptowährung zwischen den einzelnen Märkten. Dies machen sich nicht wenige Händler zunutze und profitieren Gewinn aus dem Spread. Sie kaufen beispielsweise Bitcoins an einem günstigen Markt und verkaufen Sie an einem teureren Markt.

Bei UXD geht es darum, den Derivate-Kontrakt möglichst realistisch am Spotmarkt abzubilden. Dies ist problematisch, wenn der Preis von Bitcoin auf einer Börse wie Coinbase deutlich von Mango unterscheidet. Das Derivat ließe sich möglicherweise nicht verkaufen und somit wäre es als Sicherheit für UXD ungeeignet.

Um dieses Problem zu umschiffen, hat das Protokoll ein Modul namens Index geschaffen, das als Ankerpreis dienen soll. Der Derivatkontrakt bewertet den zuletzt gehandelten Preis regelmäßig auf den Index. Steigt der Derivatpreis, zahlen die Longs den Shorts einen periodischen Zinssatz. Bei einer Kurssenkung zahlen die Shorts an die Longs.

Der Zins dient als Anreiz, damit die Gegenpartei beiträgt, das Ungleichgewicht zu beseitigen. So gelangt der Derivatpreis wieder ins Gleichgewicht. Deltaneutrale Liquiditätsanbieter spielen eine wichtige Rolle, wenn die Kursentwicklung einem Trend folgt.

Der Ausgleich von Angebot und Nachfrage basiert auf der Logik, dass eine Seite immer die andere bezahlt. Die Entwickler gehen davon aus, dass eine knappe, deflationäre Währung wie Bitcoin zukünftig gegen inflationäre FIAT-Währungen an Wert gewinnen wird. Dies soll dem UXP-Protokoll Cashflow verschaffen.

Es ermöglicht dem System, den Sicherungsfonds kontinuierlich zu kapitalisieren. Sollte der Finanzierungssatz negativ sein, muss der Sicherungsfonds einspringen. Zunächst soll das Kapital dafür aus dem Verkauf von Token erwirtschaftet werden.

Die UXP-Token dienen also nicht nur Governance-Entscheidungen, sondern bilden auch die Reserve des Protokolls. Auch wenn der Stabilisierungsmechanismus durchdacht wirkt, liegt das Risiko über null.

Wenn UXD-Positionen an Wert verlieren und damit das Vertrauen in die Token verloren geht, könnte das Protokoll an seine Grenzen geraten.

Fazit: Auch hier würden wir abwarten und schauen wie sich dieser neue Stabilitätsmechanismus entwickelt.

Fazit

Dezentrale Stablecoins galten lange als völlig unmöglich. Inzwischen gibt es einige interessante Modelle. Sie haben noch einige Schwächen, funktionieren aber besonders für kurzfristige Aktivitäten teilweise recht gut. Wichtig ist, die Funktionsweise zu verstehen, um eine sachbezogene Entscheidung zu treffen.

Alle hier besprochenen Stablecoins werben mit ihrem robusten Design. Es gibt einige Protokolle, die robuster sind als andere. Am Ende gibt es bei der Nutzung, die Risiken zu kennen und realistisch einzuschätzen.

Dennoch können wir durch die Auswahl der richtigen Stablecoins unser Vermögen aktiv gegen Zugriff schützen und uns zensurresistent aufstellen.

Da die Technologie von dezentralen algorithmischen Stablecoins noch zu jung ist, sollten besser zentrale Stablecoins wie $USDC genutzt werden oder überbesicherte und bereits bewährte Projekte wie $DAI.